2024 年美国移动游戏市场:增长驱动力、用户行为逻辑与变现趋势

2024年,美国移动游戏市场不仅仅是“增长”,而是在不断演变。用户不再仅仅是玩家,他们还是广告触点、内容创造者和算法的反馈锚点。

国内的 GDP 超过 29 万亿美元,手机游戏年收入超过 230 亿美元,下载排行榜是病毒式传播潜力的战场,而收入排行榜则展示了算法的稳定性。

TikTok 上的一句“比你想象的更难”,或是 Supercell 的一次版本更新,都可能改变整个海外生态系统的走向。这是一个多变量的游戏,错综复杂地交织着变现模式、创意叙事、行为心理学和社会放大效应。

该分析系统地剖析了美国手游市场的用户行为逻辑、变现模型公式、渠道分发权重、内容主题趋势等,提供了适合市场验证的“实用分析框架”。

-

市场概览

2024年美国GDP趋势

2024年第一季度,美国GDP接近7万亿美元,增长3.1%;第二季度GDP为7.29万亿美元,实际增长3%。

第三季度,美国GDP进一步扩大至7.365万亿美元,实际增长2.5%。第四季度GDP实现突破,达到7.5万亿美元——初步估计为7.55万亿美元,扣除商品和服务价格变动因素后,同比增长2.8%。

2024年全年,美国经济规模达到创纪录的29.2万亿美元。与上一年相比,扣除通胀因素后的实际增长率为2.9%,继续处于当前经济发展周期的上端。扣除通胀因素后的名义增长率为5.3%。

美国的互联网普及率很高

截至2023年1月,美国拥有约3.11亿互联网用户,其中约2.46亿活跃于社交媒体平台。预测显示,2024年至2028年,社交媒体用户数量将持续增长,预计到2028年将达到3.31亿用户。

用户群的扩张体现在渗透率的上升上。预计从2019年到2028年,美国社交网络用户渗透率将稳步上升,到2028年将达到95.71%。值得注意的是,相当一部分Z世代用户每天在社交媒体上花费的时间超过四小时。

美国社交媒体格局:主要趋势

美国社交媒体用户数量预计将继续呈上升趋势,预计 2024 年至 2029 年间将增加 2600 万用户(+8.55%)。经过连续九年的增长,社交媒体用户群预计将达到 3.3007 亿用户,并在 2029 年达到峰值。这种持续增长凸显了社交媒体平台的持久相关性。

截至2025年3月,Facebook在美国社交媒体领域占据主导地位,占据所有社交媒体网站访问量的56%,巩固了其领先平台的地位。虽然其他平台也相当受欢迎,但它们在桌面、移动设备和平板电脑上的访问量份额相对较小。Pinterest排名第二,占据了美国所有社交媒体网站访问量的16.73%,其次是X(原Twitter),占11.73%。

2024年移动游戏收入

根据FoxData数据,2023年美国手游收入达233亿美元,占全球总收入的30%。继2022年因疫情结束而出现下滑后,美国手游收入出现反弹,2023年第三季度环比增长5.7%,重回增长轨道。

2024年Q1,美国移动游戏市场延续上升趋势,收入同比增长15%,超过64亿美元。

美国2024年移动游戏下载量与2023年持平。超休闲游戏、模拟游戏和动作游戏继续保持其下载量最高的类别。美国仍然是全球移动游戏收入最高的市场,应用内购收入稳步增长。

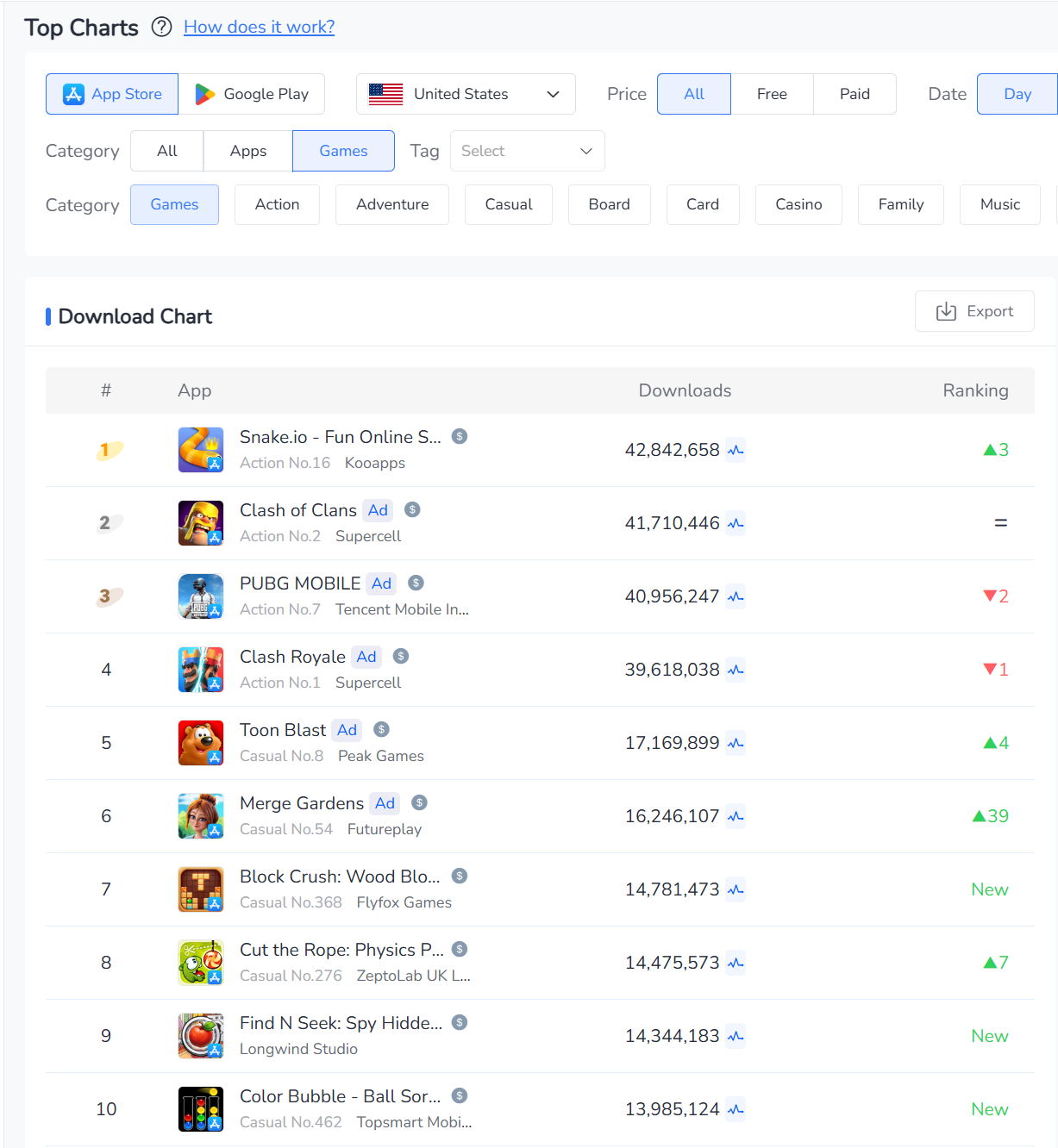

2024 年美国游戏下载量 Top 10 和收入 Top 10

👁🗨 FoxData 独家洞察:热门下载榜

下载图表

分析图表,2024年美国移动游戏市场在新用户获取方面继续以轻休闲游戏和经典强IP产品为主。

- 轻休闲游戏占据主导地位

下载量排名前十的游戏中,有七款属于轻休闲或益智游戏类别,这些游戏的进入门槛较低。例如:

Snake.io是一款极简主义的多人竞技场游戏,由于其较低的网络负载和即时的竞争感吸引了大量年轻用户。

《割绳子》、《合并花园》和《方块粉碎》等益智和合并游戏也体现了市场对缓解压力、放松和碎片时间体验的强烈需求。

趋势洞察:美国手游用户越来越青睐周期短、学习成本低、可重玩性高的游戏,适合通勤、等待等碎片化场景。

- 成熟的头部产品保持稳定的用户获取

例如Supercell的《部落冲突》和《皇室战争》,以及《绝地求生》手游,都是战争、策略、竞技类的头部产品,运营多年,在持续运营和优化的内容更新机制的支撑下,拥有极强的用户留存和再传播效果。

策略框架:这些产品建立了高度结构化的PvP系统、联盟机制、赛季循环机制,形成可持续的玩家回报循环,是兼顾用户获取和留存的典范。

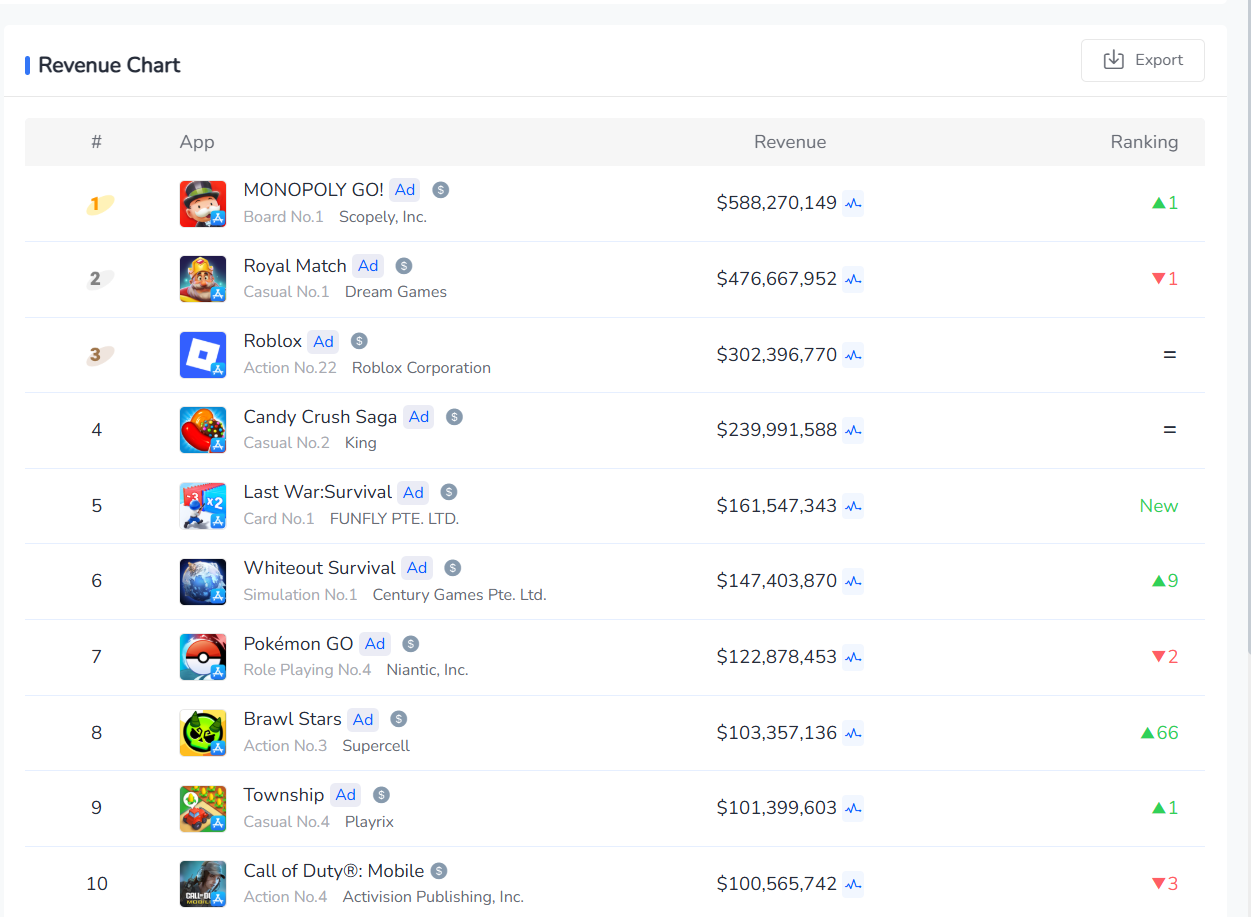

收入图表

与下载榜单游戏轻量化趋势不同,收入榜单前十的游戏展现了具有深度玩法设计、社交循环和内容更新的游戏的盈利能力。

- 社交驱动和资源收集成为主流 IAP 机制

《大富翁GO!》引领潮流,将“社交+收集+卡牌”融合系统与桌游机制相结合,通过好友赠送、股票分红等方式提升用户社交互动和用户黏性,强化游戏货币的变现路径。

以Royal Match、Candy Crush等经典三消游戏为代表的休闲游戏不断优化关卡经济模型,结合时间压力、辅助道具等手段构建“关卡付费”场景,实现心理层面的转化。

分析结论:这些游戏通过行为心理机制(如有限机会效应和目标设定理论)驱动用户非理性付费决策,这是当前IAP模式运作的核心逻辑之一。

- 具备稳定变现能力的平台型产品

Roblox作为UGC社交平台,其盈利基础是游戏创作者生态+虚拟经济体系,Robux系统在平台内部形成有效闭环,其商业模式超越了传统游戏的界限。

该类产品能够提供较高的内容创作自由度,满足“Y世代”和“Z世代”用户的个性化表达和社群归属感,让他们即使通过少量的流量激活也能拥有较高的付费潜力。

- 新兴策略和模拟生存游戏的兴起

策略+生存手游《Whiteout Survival》和《Last War: Survival》首次表现强劲,得益于其在资源调度、对抗系统、建造机制等与欧美玩家偏好的深度融合。

模拟经营类游戏《小镇》展现出内容可扩展性和强循环系统的稳定盈利模式,即通过“拖时间换钱”的逻辑来延长生命周期。

本地化偏好洞察:IP 产品获得青睐

美国玩家对IP类游戏产品接受度较高,付费意愿强烈。IP类游戏产品可以通过内购、广告等方式实现收益,例如《漫威未来之战》就通过虚拟道具和皮肤等销售获得了丰厚的收入,展现了IP游戏在美国市场的商业潜力。在题材选择上,科幻、冒险、魔幻等题材因其丰富的想象力和表现力而极具吸引力。

营销趋势洞察:创意和趣味依然是关键

美国用户更倾向于接受创意有趣的广告,他们对本土文化元素的接受度更高。在广告中融入“性感美女”、“黑帮老大”等本土化元素,能够有效吸引玩家注意力。除了Facebook、Instagram、YouTube、X等主流媒体之外,像Twitch这样的本土超级移动应用也不容忽视。

-

用户获取和广告

- 2024年上半年,美国手游广告支出超过6.5亿美元。

2024年上半年,美国市场移动游戏发行商在Facebook、Instagram、YouTube、TikTok等热门平台上的数字广告投入超过6.5亿美元,其中策略类和角色扮演类手游分别占广告支出的35%和28%。

期内,美国市场策略手游内购收入达20亿美元,广告ROI达9.3;RPG手游内购收入近12亿美元,广告ROI超过7。

YouTube是美国市场策略类和角色扮演类中重度手游的主要广告投放渠道,2024年上半年,YouTube在美国市场策略类和角色扮演类手游广告支出中的占比均超过60%。

美国市场的轻度手游更青睐AppLovin等平台,而YouTube对中重度手游的SOV(Share of Voice)更高。

在美国手游市场,益智游戏广告在AdMob、AppLovin、Mintegral、Unity等平台上的广告占有率(SOV)分别达到34%、40%、37%、37%。益智游戏类目Top广告主包括《Royal Match》和《Match Factory!》。

棋盘游戏,例如“MONOPOLY GO!”,在各个平台上的广告支出分布更加均匀,AdMob、Apple Search Ads、AppLovin、Unity 和 Facebook 上的广告支出占比约为 15%。

在 YouTube 上,角色扮演游戏和策略游戏的播放量分别占 26% 和 43%。策略游戏也倾向于在 TikTok 和 Meta 平台上投放广告。

- “MONOPOLY GO!”在全球已创造超过 28 亿美元的收入,在美国市场的投资回报率高达 22%。

Scopely 于 2023 年 4 月推出的桌游《大富翁 GO!》(MONOPOLY GO!)凭借对经典大富翁玩法的改编和创新,以及巨额广告投入,其应用内购收入持续增长。截至 2023 年 10 月,该游戏月收入已超过 2 亿美元,稳居全球最畅销手机游戏榜首。

据FoxData数据显示,截至2024年6月,《MONOPOLY GO!》在美国市场已投入1亿美元数字广告,累计产生22亿美元的应用内购收入,广告投资回报率高达22倍。

2024 年第二季度,Scopely 的《MONOPOLY GO!》继续其广告活动,在 AdMob、Apple Search Ads、AppLovin 和 Liftoff 等多个平台上的移动游戏广告份额 (SOV) 中领先。

Peak Games 的 3D 益智游戏《Match Factory!》在 AdMob 和 AppLovin 平台上的广告价值显著提升,在 2024 年第二季度分别位列这两个平台的第二和第三名。

-

游戏主题/在线热点:扩展分析

随着手机游戏渗透率的不断提升,其周边内容(如攻略、短视频、直播、同人小说等)不再局限于核心玩家圈层,而是成为广大社交媒体生态中的主流传播素材。

尤其是在TikTok、YouTube Shorts、Instagram Reels等短视频平台上,这些内容结构简单、节奏紧凑、可重复使用性强,很容易实现病毒式增长,成为品牌营销、产品出海不可或缺的流量入口。

游戏热点如何驱动内容消费结构演变

根据 Google Trends(2024 年上半年)的数据,搜索游戏内容的美国用户不再仅仅关注游戏名称。相反,他们越来越关注以下方面:

- 推荐关键词:例如,“2024 年最佳手机游戏”、“类似《大富翁 GO!》的游戏”、“十大益智游戏”

- 角色和游戏玩法:例如“如何在皇室战争中获胜”、“合并豪宅故事解释”

- 挑战和排名:例如,“最难的手机游戏”,“最容易上瘾的TikTok游戏”

这一搜索趋势表明,内容消费正在从“被动接受游戏玩法”转向“玩家驱动探索”。换句话说,带有行动导向的搜索正在增加,这为企业提供了更多的内容营销切入点。

TikTok游戏话题趋势与演变

TikTok创意中心的创意趋势统计数据(2024年第一季度至第二季度)显示,美国最受欢迎的游戏广告关键词主要包括:

运动/兴趣驱动短语:

- “你一定会喜欢这个游戏”

- “玩这个玩不停”

- “这游戏简直太疯狂了”

挑战/互动驱动短语:

- “比你想象的还要难”

- “只有 1% 的人能战胜它”

- “亲自尝试一下”

- “99级不可能……”

行动号召短语:

- “免费”

- “立即下载”

- “现在就玩,以后再感谢我”

上述文案具有三个关键特征:关联性、挑战性以及紧迫的行动号召 (CTA),完美契合了TikTok年轻用户群体冲动、实验性的行为。数据显示,采用“挑战+利益”结构的广告比直白的广告,参与度高出26%-43%。

用户生成内容(UGC)已成为品牌影响力的主要战场。

根据 FoxData 的数据,48% 的 Z 世代用户通过 TikTok 上的 UGC(用户原创内容)而非官方广告对游戏或产品产生兴趣。

- 《MONOPOLY GO!》和《Royal Match》等盈利游戏的成功很大程度上归功于大量的非官方策略视频和以人物为主导的短剧(微叙事)。

- Roblox、Blox Fruits 和 Gacha Life 等平台游戏通过 UGC 不断生成二级内容生态系统,进一步扩大曝光度并强化品牌回忆。

这种基于兴趣的推荐算法大大降低了品牌的冷启动成本。与主播、表情包创作者或游戏内容创作者合作,已经成为品牌出海的核心策略。

👁🗨FoxData 的独家见解:

- 把握潮流趋势,但避免盲目跟风:选择与品牌基调相符且与目标受众高度重合的游戏潮流。例如,面向女性的品牌可以结合《Royal Match》或《Project Makeover》等游戏,创作以叙事为主导的短剧。

- 本地化文案 + 引起情感共鸣:复制高效的 TikTok 广告文案结构(情感 + 挑战 + 明确奖励),例如“只有女生才能完成这个”(高度针对性)或“下班后放松的最佳游戏”(精准定位碎片时间)。

- 鼓励用户共同创作和参与:设计交互式材料模板,例如“二重唱挑战”、“模仿指南”和“你会选择什么?”UGC 机制,以启动有机病毒式增长。

- 将内容策略从以功能为中心转变为以体验式叙事为中心:尽量减少功能介绍,尽量增加沉浸感或基于身份的叙述,例如展示“这款游戏如何改变我的通勤方式”或“最适合情侣一起玩的手机游戏”。

如果这份报告激发了一些想法,那么现在是验证我们工具价值的最佳时机🛠️。

🔍 产品趋势、用户分析、创意监测、渠道SOV、ROI计算……FoxData全套产品现已上线,可立即试用: